Derrière la débâcle de FTX, d’étranges coïncidences

Catastrophe dans le monde des cryptomonnaies : FTX, la deuxième plateforme d’échange, s’est effondrée avec fracas la semaine dernière, entraînant avec elle la chute de la valorisation de la plupart des monnaies numériques, Bitcoin compris. Mais à mesure que la poussière retombe, on s’aperçoit que la plateforme ne se contentait pas d’organiser des marchés entre cryptomonnaies : apparemment, la plateforme servait surtout à blanchir de copieuses sommes d’argent…

Patatras : valorisée 32 milliards de dollars fin octobre, la plateforme de trading en cryptomonnaies FTX ne vaut actuellement plus rien du tout. Déclarée en faillite depuis une semaine, les opérations de retrait sur ce site sont bloquées ce qui revient à dire que les fonds qui y étaient déposés sont maintenant complètement bloqués. FTX, c’est cette plateforme apparue en 2019 et quasi-miraculeusement devenue la deuxième au monde par nombre d’utilisateurs inscrits et d’opérations menées, avec une valorisation explosivement énorme réalisée en moins de 3 ans.

Son fondateur, un certain “SBF”, Sam Bankman-Fried (un nom prédestiné ?), avait réalisé de jolies performances en arbitrant les cryptomonnaies avec son entreprise Alameda, utilisant une différence notable de prix du Bitcoin entre le Japon et les États-Unis. C’est avec le bénéfice ainsi dégagé qu’il aura lancé FTX.

L’effondrement de cette plateforme aurait pu n’être qu’une énième péripétie dans le monde des cryptomonnaies. Après tout, rien ne permettait d’imaginer la sale tournure que prendraient les bisbilles entre le patron de FTX et un certain Changpeng Zhao, surnommé CZ sur les réseaux sociaux, à savoir l’actuel patron de Binance, une autre plateforme de trading en cryptomonnaies fondée en 2017 : soupçonnant des éléments louches dans la comptabilité de FTX, mis en avant par un article de Coindesk, CZ s’en était ouvert à Bankman-Fried et le ton avait rapidement monté entre les deux dirigeants.

Le 7 novembre, CZ décide de se débarrasser des FTT (les cryptomonnaies frappées par FTX) présents sur sa plateforme Binance. Très rapidement, les cours s’effondrent, les clients de FTX et possesseurs de FTT tentent de sortir leurs avoirs de la plateforme. Si vous pensez “ruée bancaire”, vous avez raison.

Très rapidement à court de liquidités, FTX se voit contrainte de déclarer faillite.

Et c’est là que les choses prennent une tournure intéressante : si les fonds qui devaient couvrir les avoirs des clients ne sont plus là, où diable sont-ils ? Petit-à-petit, des éléments troublants se font jour, et la triste réalité émerge : ces fonds ont essentiellement été “joués” dans tous les casinos boursiers possibles, ont été investis dans des douzaines d’entreprises variées et dans des mécanismes opaques voire carrément délictueux.

Les enquêtes ne font que débuter et il est probable qu’on y verra plus clair dans quelques semaines… Ou jamais si les choses prennent une tournure suffisamment baroque. Pour le moment, il semble déjà apparaître que plusieurs centaines de millions de dollars ont ainsi été déplacés subrepticement de FTX vers la société-soeur Alameda au moyen d’une “porte dérobée” informatique mise en place il y a quelques mois de cela sur des instructions directes de SBF.

Et l’analyse de la comptabilité de l’entreprise commence à donner une idée de l’ampleur des véritables magouilles qui ont pris place : plusieurs articles (dans Bloomberg et Financial Times par exemple) montrent ainsi que la plupart des actifs de la plateforme sont en réalité des masses de cryptomonnaies peu échangées, du capital dans des douzaines d’entreprises ; bien qu’ayant un passif en Bitcoin valorisé à plus d’un milliard de dollars, aucun actif en Bitcoin ne semble listé. Dans les éléments comptables (essentiellement constitués de feuilles Excel mal boutiquées entre elles), ce qui ressemble le plus à un bilan indiquerait apparemment que la plateforme ne détenait au mieux qu’un milliard de dollars d’actifs liquides contre neuf milliards de dollars de passif.

Un différentiel financier aussi important mériterait d’être retrouvé.

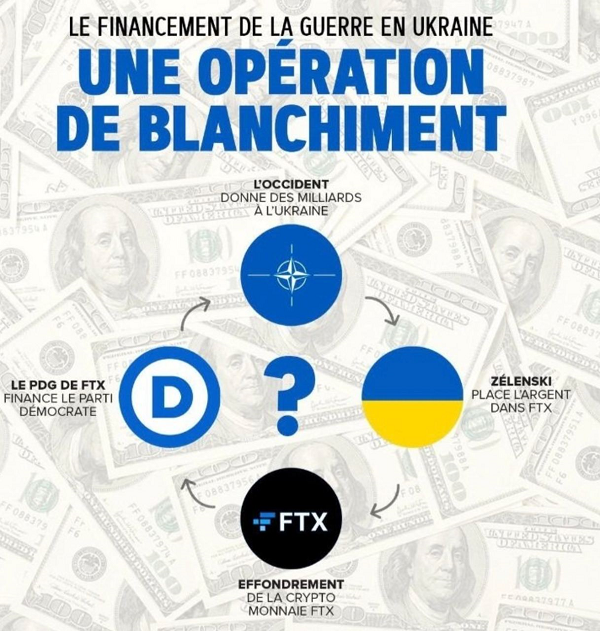

Or, de façon certaine et connue, FTX avait mis en place, très vite après l’invasion de l’Ukraine par la Russie, un mécanisme permettant aux généreux donateurs du monde entier d’aider les Ukrainiens par des cryptomonnaies. Et lorsqu’on creuse un peu cette direction, de nouvelles découvertes viennent émailler le paysage pourtant déjà roboratif : le mécanisme permettait de transformer des cryptomonnaies en monnaie locale ukrainienne… ou en dollars, dûment rapatriés aux États-Unis.

Or, Bankman-Fried ne s’est jamais caché de ses dons, nombreux et dodus, aux politiciens à commencer par le parti démocrate dont il fut, en 2021, le deuxième plus gros donateur avec 37 millions de dollars, après George Soros et ses 128 millions. En 2020, il aidait Biden à hauteur de 5 millions de dollars.

Sa générosité s’étendait dans de nombreux domaines. Le Forum Économique Mondial bénéficiait ainsi de ses largesses au point d’avoir une jolie page en l’honneur de FTX (que le Forum s’emploie maintenant à cacher – pourquoi diable ?), et via la FTX Foundation, il n’a pas hésité à financer les essais cliniques Together Trial dont les résultats furent commodément favorables à étouffer toute utilité à l’ivermectine contre le traitement du covid.

Tout ceci ne devrait pas trop surprendre : après tout, Sam Bankman-Fried est le fils de Barbara Fried, cofondatrice de Mind the Gap, une association de collecte de fonds pour … les démocrates. Gabe, le frère de Sam, est le fondateur de Guarding Against Pandemics et est – fortuitement, soyez-en sûr – lié à la Chambre des représentants des États-Unis et conseille les donateurs du parti démocrate. Mais ce n’est qu’une coïncidence.

Le fait que sa tante, Linda Fried soit présente sur le site du Forum Economique Mondial est une autre coïncidence amusante, tout comme le fait que SBF ait nommé Caroline Ellison, sa petite amie, comme PDG de la société Alameda. De façon purement fortuite, Caroline est la fille de Glenn Ellison qui fut en relation directe pendant plusieurs années au MIT avec un certain Gary Gensler, nommé par Joe Biden à son arrivée au pouvoir comme président de la Security Exchange Commission, cette institution chargée de vérifier le suivi scrupuleux par les entreprises des régulations en matières financières et qui n’était pas du tout en train de négocier un monopole pour FTX…

D’autres coïncidences se bousculent ainsi autour de FTX, comme par exemple le fait que la responsable des investissements à FTX Ventures, Amy Wu, ait précédemment travaillé à la Fondation Clinton, mais l’une des plus saillantes est probablement la demande de pourparlers de paix de la part de Zelensky, quelques heures à peine après la faillite retentissante de FTX, après que le Congrès américain soit officiellement passé aux mains des Républicains et que Nancy Pelosi, la présidente de la Chambre, en soit donc débarquée.

Il serait bien évidemment hardi, trop hardi, d’imaginer que FTX et ses passerelles avec l’Ukraine aurait pu servir de plateforme de blanchiment d’argent pour certains groupes de politiciens américains. Il serait tout aussi hardi d’imaginer que, la débâcle de FTX aidant, certains revoient leurs options et commencent à pivoter assez vigoureusement alors que la donne financière mondiale est en train de changer assez brusquement : malgré les nouvelles rassurantes en provenance de LedgerX, société fille de FTX US, on peut en effet s’interroger sur la façon dont vont pouvoir se déboucler certaines positions (dont certaines prises avec de forts leviers) avec la faillite de la maison mère.

Serait-on en face d’un petit moment “Madoff” ou d’un moment “Lehman” en version survitaminée ?

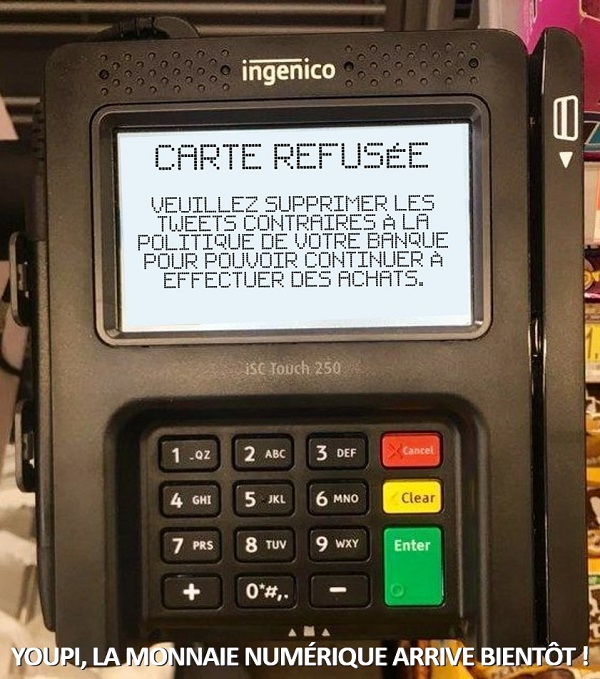

L’avenir nous le dira, mais on ne peut s’empêcher de noter la concomitance de ces différents événements ainsi que la mise en place rapide d’une expérience à base de dollar numérique aux États-Unis et la volonté maintenant affichée de créer un euro numérique (pour bien conserver le contrôle, n’est-ce pas), c’est à dire des CBDC : comme en attestent les petits articulets d’une presse toujours aussi délicieusement à côté de la plaque, cette chute d’une plateforme cryptomonétaire est décidément trop commode, cette crise est trop belle pour ne pas être exploitée et continuer le travail de restriction des libertés en tombant à bras raccourcis sur les monnaies numériques.

Peu importe ici que ce qui arrive est la démonstration flagrante des vices inhérents à la centralisation (FTX étant, par définition, un point de centralisation). Peu importe que cette faillite n’illustre qu’une évidence, à savoir qu’il n’y a pas besoin de cryptomonnaies pour frauder tant tout ce qui a été réalisé aurait pu l’être avec des monnaies traditionnelles.

Peu importe tout cela puisqu’à présent, cette débâcle retentissante va servir d’illustre prétexte pour écrabouiller les cryptomonnaies libres et forcer les cryptomonnaies de banques centrales et leur contrôle total sur les individus : il serait inconcevable que survivent et fleurissent des monnaies indépendantes des États, des cartels bancaires, des politiciens et de leurs manipulations.

***

Faillite de FTX : tous les dominos de la fraude financière ne sont pas encore tombés

Si vous n’avez pas parcouru des dizaines de commentaires post-effondrement sur FTX, je vous épargne la peine : voici un résumé de ce qui compte pour l’avenir. FTX a compressé l’intégralité du livre de jeu et de l’histoire de la fraude financière en un bref cycle où les crédules sont embobinés, Charles Ponzi vaincu et la comptabilité créative révélée pour ce qu’elle est vraiment : une fraude.

Toutes les fraudes financières partagent le même ensemble d’outils. La boîte à outils de la fraude financière, qu’elle soit traditionnelle ou fondée sur la cryptographie, contient des variantes de ces mécanismes de base :

1. Utiliser le capital des clients (sans divulgation complète) pour augmenter le gain privé des propriétaires de l’escroquerie (OOTC).

2. Utiliser le capital des clients pour arbitrer les différentiels de rendement en termes de durée, de risque et d’autres asymétries au profit non pas des clients mais des Owners of the Con (OOTC) [propriétaires de l’arnaque].

3. Surestimer les actifs en répertoriant les actifs illiquides, contrôlés par des initiés et non évalués au prix du marché à des valorisations complètement déconnectées de la réalité, c’est-à-dire ce qu’ils rapporteraient sur le marché libre en taille. S’appuyer sur les actifs émis par l’entreprise ou ses filiales pour la majeure partie des actifs de l’entreprise, c’est-à-dire sa prétention à la solvabilité.

4. Attirer de nouveaux investissements de capitaux et des fonds de clients avec des rendements, des objectifs et des promesses « trop ??beaux pour être vrais » (mais à la limite du plausible compte tenu de la croissance fantastique et des antécédents de rendements élevés) pour couvrir le roulement normal des rachats, ainsi la fraude, non détectée, disparaît. (Système de Ponzi.)

5. Jouer vite et librement avec un effet de levier, dont l’ampleur n’est pas divulguée aux clients ou aux régulateurs.

6. Émettre des titres (c’est-à-dire de la « monnaie » — des jetons, des obligations, des actions, etc.) dont la valeur est fondée sur les actifs frauduleusement répertoriés de l’entreprise et sur sa croissance alléchante.

7. Persuader les investisseurs et les clients que vous leur rendez service en les laissant participer à l’action. En d’autres termes, exploiter leur cupidité presque infinie.

8. Présenter une façade de stabilité prudente, auditée, transparente et réglementée qui masque le réseau imbriqué de fraude, de comptabilité fictive, d’actifs illiquides, etc. et de pillage par les initiés.

J’ai souvent recommandé le roman d’Herman Melville The Confidence-Man pour sa description magistrale de la façon dont l’homme de confiance persuade le sceptique que non seulement il est digne de confiance, mais qu’il rend service à la cible en prenant son argent.

Notez qu’il existe des versions quasi légales de certains de ces outils. La pleine exposition aux risques inhérents à l’effet de levier extrême et à l’illiquidité peut être masquée, enterrée dans des actifs et des passifs hors bilan, etc., tandis que des pages d’informations débilitantes ont été dûment signées par des clients aveuglés par la cupidité.

Ces versions quasi-légales sont tout aussi susceptibles de se défaire et de s’effondrer que les variétés manifestement frauduleuses. L’effet de levier et l’illiquidité correctement divulgués sont tout aussi susceptibles de se défaire que l’effet de levier et l’illiquidité non divulgués.

Les asymétries de durée, de liquidité et de risque sont tout aussi toxiques pour les entreprises à divulgation complète que pour les entreprises frauduleuses.

C’est pourquoi nous pouvons prédire que les dominos de la fraude financière de FTX ne sont pas encore tombés. Lorsqu’il y a des décalages dans les durées et la liquidité des actifs de la contrepartie, les actifs qui couvrent théoriquement les prêts appelés ne peuvent pas être vendus ou ne peuvent être vendus qu’avec des décotes ruineux.

L’effet de levier fonctionne dans les deux sens, et donc l’effet de levier de 100 pour 1 qui est si glorieux lorsque 1 $ rapporte 100 $ de gains déclenche également la liquidation massive d’actifs illiquides lorsque de petites pertes annulent tout cet effet de levier.

Tous ceux qui sont pris de court par des pertes, des rachats et des réclamations de contrepartie tenteront désespérément de cacher leur exposition à l’insolvabilité. Mais les humains sont des animaux de troupeau, et une fois que le troupeau est effrayé, la confiance dans les assurances s’effondre rapidement et tous les regards sont tournés vers les risques de contrepartie et le marché réel des actifs peu négociés.

Une fois que les actifs se sont révélés avoir une valeur bien inférieure à celle annoncée, l’insolvabilité est le résultat inévitable. Jusqu’où s’étendront les rangées de dominos qui s’effondrent ? Très probablement beaucoup plus loin que ce que les crédules croient possible.

Traduction Le Média en 4-4-2 : Écrit par Charles Hugh Smith via le blog OfTwoMinds

- Source : Hashtable